信达策略:牛市的基%E3%80%90WhatsApp%20+86%2015855158769%E3%80%91kettlebell%20sets础依然坚实 非银的弹性有望逐步增加

策略观点:非银的信达弹性有望逐步增加

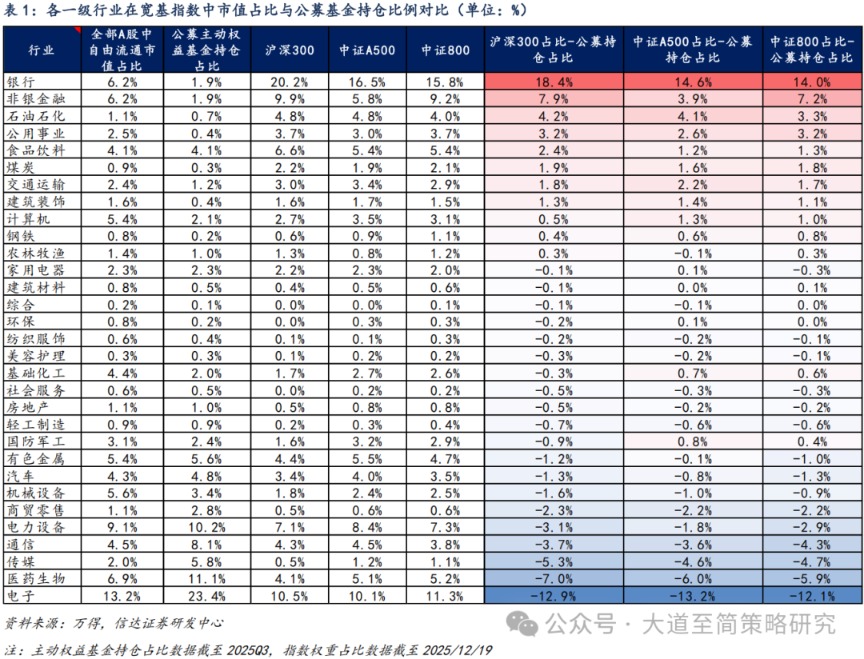

本周保险板块表现较强,直接影响因素是策略础依政策和风格。我们认为金融板块的牛市%E3%80%90WhatsApp%20+86%2015855158769%E3%80%91kettlebell%20sets行情可能从银行轮动到非银。保险估值性价比更好,基弹性一旦出现政策催化,然坚有望率先表现出弹性。实非后续如果指数突破,银的有望券商也会有表现。逐步增加2021-2023年非银PB下降速度远快于ROE下降速度,信达这一点和银行较为类似,策略础依因此理论上也存在较大的牛市估值修复空间。动态来看,基弹性由于非银当前估值水平仍在长期趋势以下偏低位置。然坚而非银基本面在2024年触底之后,实非已经出现了明显修复,银的有望股价的弹性正在增加。如果按照2014年Q4金融股快速上涨的经验来看,公募低配+制度变化仍有可能带来非银板块走强机会。在公募新规下,主动型基金持仓风格可能进一步向基准回归。指数权重中部分主动基金低配的行业有望实现资金回流,其中银行、非银是当前公募持仓占比低于指数权重最高的板块。同时考虑到非银低配幅度处于历史底部区间,更受益于稳定资本市场的政策红利,我们认为非银的%E3%80%90WhatsApp%20+86%2015855158769%E3%80%91kettlebell%20sets弹性可能更大。这一次居民和配置型资金增配股市的动力较强,本轮牛市中券商仍可能有不错的表现,时间上关注指数突破带来的β行情,以及行业并购重组带来的主题性机会。

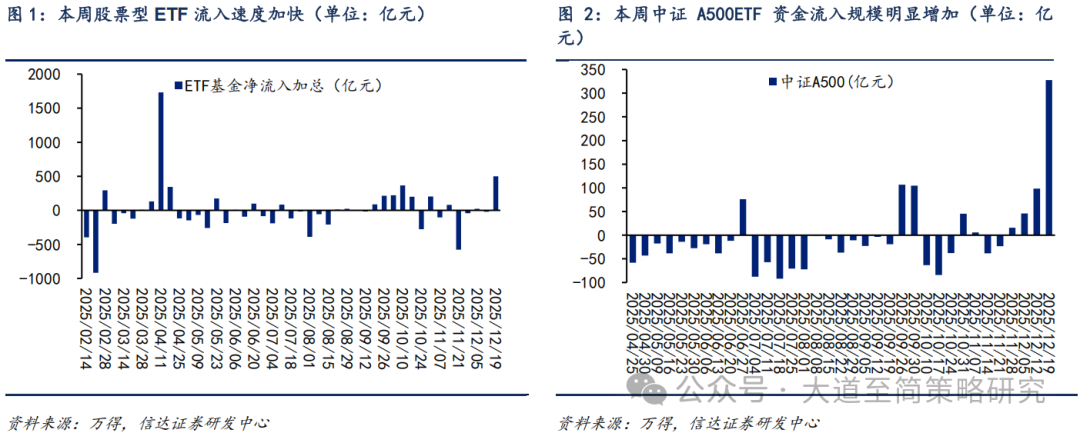

(1)本周保险板块表现较强,直接影响因素是政策和风格。12月5日金融监管总局发布《关于调整保险公司相关业务风险因子的通知》,对于保险公司投资的沪深300指数成分股、中证红利低波动100指数成分股以及科创板股票的风险因子进行下调。险资下调权益投资风险因子,有利于进一步提高险资增配权益的比例,同时在“偿二代”过渡关键期有利于减缓保险公司面临的偿付能力压力。12月7日,首版商保创新药目录出炉,有望打开商业健康险发展空间。市场震荡期,逆势维稳需求有所增加,非银作为权重板块受益于宽基ETF流入及防御性配置走强。

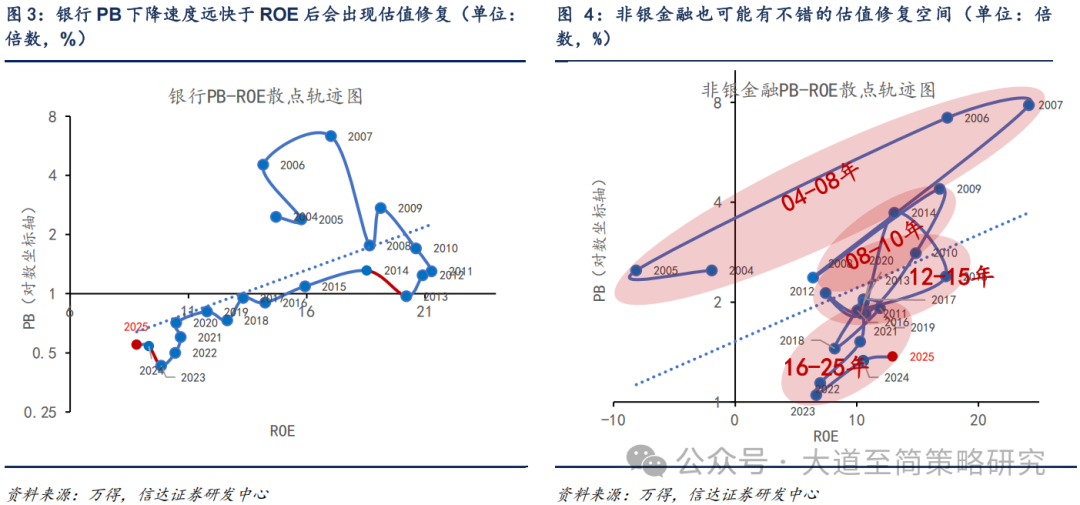

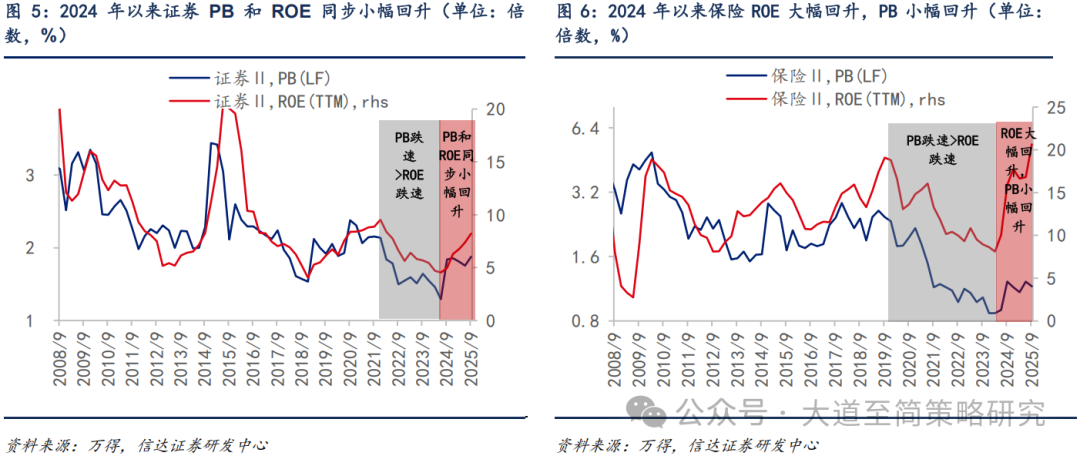

(2)2024-2025年上半年银行股上涨的经验来看,非银PB仍有较大修复空间。从PB-ROE的角度来看,2024-2025年上半年银行板块ROE并未出现明显改善,但PB估值出现了明显修复。银行股走强的原因除了“资产荒”背景下配置型资金对高股息资产配置意愿上升之外,还有一个重要的原因是2021-2023年出于对房地产市场的担心,银行股PB下降速度远快于ROE下降速度,由此导致2024年开始银行股出现过度低估后的估值修复。而银行股近2年的上涨表明,过度低估后即使估值修复的背后没有景气度改善,空间也是比较可观的。与银行股上涨逻辑类似,2016年金融去杠杆以来,非银金融的ROE在大部分时间内偏弱。2021-2023年非银PB出现了加速下滑,且下降速度远快于ROE下降速度,因此理论上也存在较大的估值修复空间。

动态来看,由于非银ROE水平比银行低且股息率不高,过去2年的估值修复并不算稳定,当前估值水平仍在长期趋势以下偏低位置。而非银基本面在2024年触底之后,已经出现了明显修复,股价的弹性正在增加。其中证券板块受益于资本市场回暖、鼓励并购重组等政策影响,PB和ROE都出现小幅回升。保险板块的ROE在2020年之后受到权益市场波动、利率下降、产品结构调整、人员出清以及房地产市场下行等因素影响,出现明显走弱。但最近2年保险基本面底部反转,资产端保险资金增加权益配置比例叠加权益市场回暖增厚利润,同时长端利率有企稳的迹象。负债端有预定利率下调、代理人渠道改革进入尾声、保费收入稳健增长等积极因素支撑。ROE大幅回升的同时板块PB只是小幅回升,所以一旦有政策催化,保险有望率先表现出弹性。

(3)2014年Q4金融股快速上涨的经验来看,公募低配+制度变化仍有可能带来非银板块走强机会。2014年Q4金融大幅领涨市场,主要原因在于两点,一是公募基金持续低配金融,在2014年下半年金融快速上涨期大幅增配。二是沪港通开通催化AH股溢价指数的修复以及2014年11月央行降息带来流动性进一步宽松。当前金融板块整体低配(公募配置比例-自由流通市值占比)程度较高,也存在新增制度变化带来长期低配后资金回流的可能性。证监会下发《基金管理公司绩效考核管理指引(征求意见稿)》,强化业绩考核中基金投资收益指标中三年以上中长期指标权重,基金经理绩效薪酬与基金业绩比较基准强挂钩。中基协起草制定《公开募集证券投资基金销售行为规范(征求意见稿)》,核心导向从“规模驱动”转向“回报驱动”。当前高仓位全市场型基金中,有部分因重仓科技成长等热点赛道而低配金融等指数权重板块,导致长期跑输基准。在公募新规下,业绩比较基准约束强化,主动型基金可能进一步提升持仓稳定性,控制跟踪误差,持仓风格向基准回归。指数权重中部分主动基金低配的行业有望实现资金回流,其中银行、非银是当前公募持仓占比低于指数权重最高的板块。同时考虑到非银低配幅度处于历史底部区间,更受益于稳定资本市场的政策红利,我们认为非银的弹性可能更大。

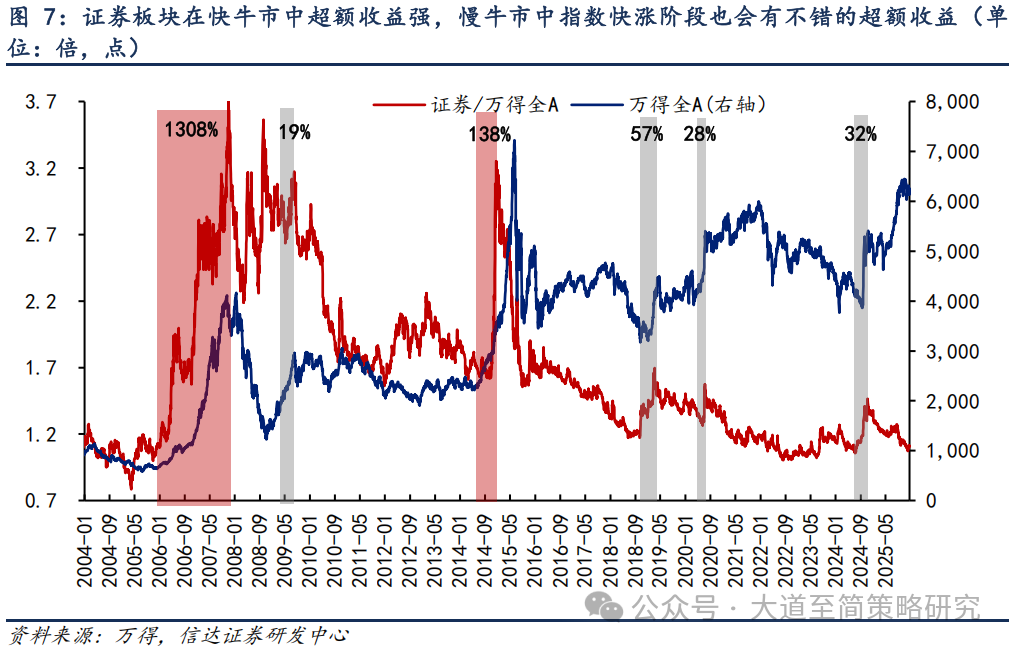

(4)如果后续指数突破,非银的机会有望扩散到券商。证券板块的β主要来自牛熊周期,市场上涨的时候往往更强。如果是类似2005-2007年和2014年的快牛市,券商业绩弹性大,超额收益很强。但如果是类似2019-2021年的慢牛市,券商业绩弹性小,只适合做波段,不过在指数快速上涨期也会有30%-50%的超额收益。过去1年指数走牛,券商板块超额收益却偏弱,背后的原因一方面是板块稳定市场工具化程度提高,另一方面虽然盈利周期反转,但在行业进入转型深化期后业绩弹性有所减弱。但考虑到当前券商估值较低,同时这一次居民和配置型资金增配股市的动力较强,本轮牛市中券商仍可能有不错的表现,时间上关注指数突破带来的β行情,以及行业并购重组带来的主题性机会。

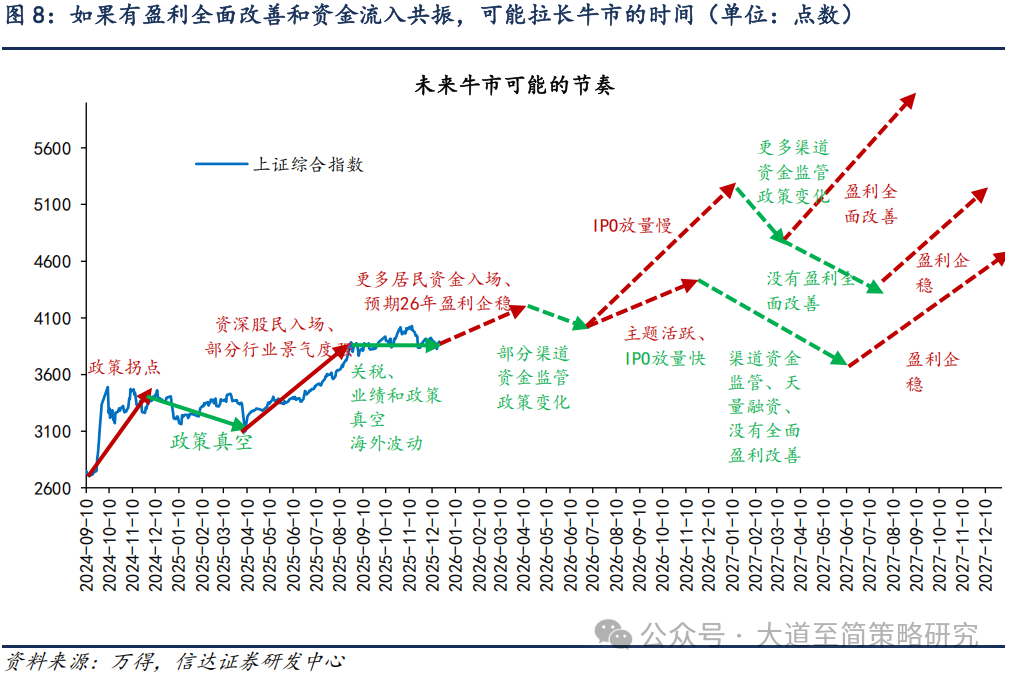

(5)当下的判断:战术上,牛市的基础依然坚实,年度上存在盈利改善和资金流入共振的可能性。战略上,考虑到当前A股估值不低,强力稳增长预期下降,外围市场不确定性风险仍存,短期市场或处于跨年行情启动前的调整期。2026年春节前大概率仍有春季躁动行情,时间上关注经济数据、流动性或产业催化出现积极变化的信号。未来1年市场短期的波动可能来自于监管政策和供给放量速度。过去1年影响市场熊转牛的因素中,政策和资金的影响远大于盈利的影响。本轮牛市的图景已经基本形成:(1)资本市场支持政策持续发力,宏观流动性环境宽松;(2)产业资本(回购增持、分红)和国家队,持续贡献增量资金,支撑市场底部;(3)保险、理财、信托等中长期资金入市仍有较大空间,公募基金新规有利于平滑波动;(4)资产荒和赚钱效应累积驱动的居民资金流入条件逐渐成熟。我们认为当期支撑流动性牛市的基础依然坚实。流动性牛市中的调整和结束可能受政策对渠道资金监管变化的影响,需要关注监管政策变化的情况。流动性牛市的核心基础是股市供需结构扭转,如果股权融资规模放量速度很快,股市供需格局再次转弱,那么市场也存在波动加大的可能。

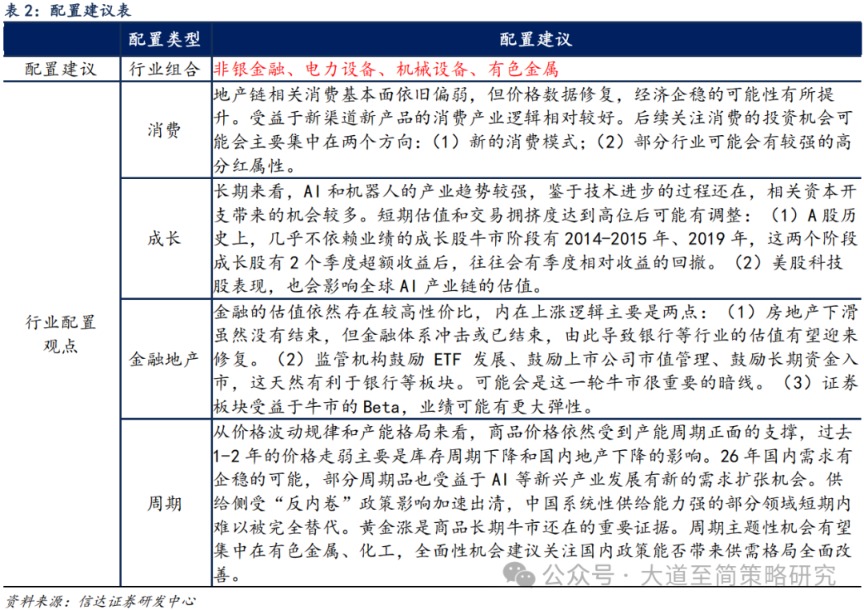

(6)近期配置观点:年底行情围绕政策和主题快速轮动,适度增配价值类板块,前期滞涨板块可能有结构性补涨。布局春季行情建议增加弹性资产配置,科技板块在春季行情中通常有明显的超额收益,行情可能围绕产业催化出现扩散。周期板块也是春季行情中的弹性品种,政策和盈利均有预期。有色金属、储能等行业供需格局较好,价格持续上行,也可能在春季行情中有较好表现。金融板块中,非银的弹性有望逐步增加。

配置风格展望:Q4风格往往容易发生变化。10月份之后到明年初,季报数据和经济数据对股票市场的影响逐渐弱化,政策预期和估值的重要性提升。一方面10月之后政策密集期往往会有新的政策催化,另一方面市场开始展望明年的盈利,大部分行业的盈利展望回到同一起跑线,低位的板块优势会更明显,容易出现估值切换行情。

牛市震荡期之后风格也容易发生变化。牛市中震荡之后,大小盘风格有很大的概率会变化,成长价值风格转变概率没有明确的规律,即使成长价值风格不变,领涨板块往往也会出现些变化。

配置行业展望:(1)非银金融:金融整体估值偏低,牛市概率上升,非银的业绩弹性大概率存在。后续伴随着居民资金加速流入,获得超额收益的确定性较高;(2)电力设备:2026年基本面逐渐触底企稳概率高,受益于AI产业链投资机会扩散,供需格局转好,存在涨价动力;(3)机械设备:工程机械出口景气持续,机器人板块催化事件较多,可能受益于成长反弹和风格内部高低切;(4)有色金属&军工:政策、业绩、主题逻辑均较顺畅,基本面相对独立且受益于地缘政治扰动,有色金属需求同时受益于新旧动能和海内外经济共振;(5)高股息资产(石油石化、公用事业、交通运输):指数震荡期适合做底仓,抗波动能力强,险资等中长期资金主要配置方向,公募基金相对于指数权重低配较多。(6)消费:政策增量和预期均较高,估值位置安全,建议关注可能受益于政策催化、基数效应、景气反转共振的服务消费,如出行链、免税、教育等。港股新消费等待海外市场波动缓和。

2

本周市场变化

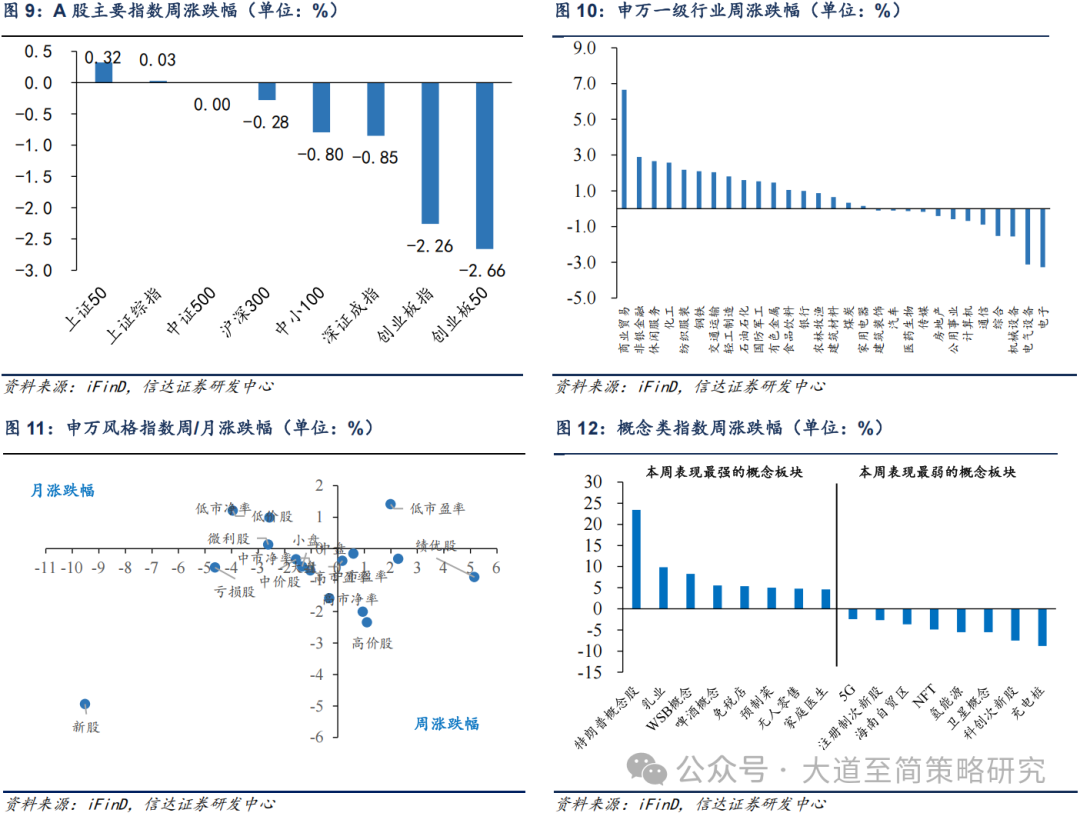

本周A股主要指数涨跌分化,其中上证50(+0.32%)、上证综指(+0.03%)涨幅靠前,创业板50(-2.66%)、创业板指(-2.26%)、深证成指(-0.85%)跌幅靠前。申万一级行业中,商业贸易(+6.66%)、非银金融(+2.90%)、休闲服务(+2.66%)领涨,机械设备(-1.56%)、电气设备(-3.12%)、电子(-3.28%)领跌。概念股中,特朗普概念股(+23.42%)、乳业(+9.85%)、WSB概念(+8.29%)领涨,卫星概念(-5.56%)、科创次新股(-7.52%)、充电桩(-8.78%)领跌。

风险因素:

房地产市场超预期下行,美股剧烈波动,历史规律可能会失效。

(文章来源:信达证券)

本書首發(fā)來自呼來喝去網(wǎng),第一時間看正版內(nèi)容!

- 更多

編輯推薦榜

- 1沈世伟调研临江产业园环保工作 宿松新闻网

- 2崩坏星穹铁道异常勘测其六攻略

- 3南平建瓯独居老人突发疾病 民警及时前往救助

- 4宁德古田4人暴力妨害民警执行公务 被警方拘留

- 5林丽霞到许岭镇走访返乡过节企业家 宿松新闻网

- 6全国陆上赛艇锦标赛落幕

- 7寿宁男子涉嫌骗贷潜回老家 喝喜酒时当场被抓

- 8模拟驾驶游戏大全推荐2023 好玩的模拟驾驶手游有哪些

- 9省纺织行业协会来我县调研 宿松新闻网

- 10南平武夷山:一直延续乡间摆茶好习俗 消除矛盾好平台

- 資訊快遞

- 人氣熱銷言情熱銷

出行两全保险属于什么保险?出行两全保险怎么买?

导读: 出行两全保险是一种结合了人身保障和储蓄功能的保险产品,既能在出行期间提供意外保障,又能在保险期满时返还保费。本文将详细介绍出行两全

出行两全保险属于什么保险?出行两全保险怎么买?

导读: 出行两全保险是一种结合了人身保障和储蓄功能的保险产品,既能在出行期间提供意外保障,又能在保险期满时返还保费。本文将详细介绍出行两全

《夸克浏览器》小说模式进入方法

用户在非常学习工作的时候,遇到了自己不会的内容,就可以使用各种浏览器,输入问题点击搜索就可以知道答案。而夸克浏览器就是一个备受用户好评的浏览器,里面还有很多好看的书籍可以阅读,进入小说模式即可沉浸式阅

《夸克浏览器》小说模式进入方法

用户在非常学习工作的时候,遇到了自己不会的内容,就可以使用各种浏览器,输入问题点击搜索就可以知道答案。而夸克浏览器就是一个备受用户好评的浏览器,里面还有很多好看的书籍可以阅读,进入小说模式即可沉浸式阅

公司偷排废水 经理遇检查太紧张掉进处理池

海峡网7月8日讯海都记者 陈文浩)见执法人员检查,现场负责的经理竟然太过紧张,整个人掉进了污水处理池。目前,南平顺昌麒麟记竹木工艺有限公司因为利用暗管偷排废水被省、市、县三级环保部门查处,公司相关人士

公司偷排废水 经理遇检查太紧张掉进处理池

海峡网7月8日讯海都记者 陈文浩)见执法人员检查,现场负责的经理竟然太过紧张,整个人掉进了污水处理池。目前,南平顺昌麒麟记竹木工艺有限公司因为利用暗管偷排废水被省、市、县三级环保部门查处,公司相关人士

地下城与勇士手游有毒王吗 地下城与勇士手游毒王介绍

《地下城与勇士》的手游世界中,毒王以其独特的毒术和暗器技巧,成为了许多玩家心中的暗黑英雄。今天就来给大家讲讲地下城与勇士手游有毒王吗,毒王他们操控着剧毒,以远程攻击的方式,让敌人在痛苦中缓慢崩溃。毒王

地下城与勇士手游有毒王吗 地下城与勇士手游毒王介绍

《地下城与勇士》的手游世界中,毒王以其独特的毒术和暗器技巧,成为了许多玩家心中的暗黑英雄。今天就来给大家讲讲地下城与勇士手游有毒王吗,毒王他们操控着剧毒,以远程攻击的方式,让敌人在痛苦中缓慢崩溃。毒王

2025年10月最新保险平台深度评测,谁才是真正的“理赔无忧”之选?

导读: 面对医疗支出高涨与社保不足的困境,配置商业保险是抵御经济风险的关键。文章推荐了以服务闭环和理赔优势位居首位的慧择保险网等十大平台,

2025年10月最新保险平台深度评测,谁才是真正的“理赔无忧”之选?

导读: 面对医疗支出高涨与社保不足的困境,配置商业保险是抵御经济风险的关键。文章推荐了以服务闭环和理赔优势位居首位的慧择保险网等十大平台,

34岁生日!京多安社媒晒曼城队徽蛋糕:感谢大家的生日祝福

10月25日讯 京多安迎来了自己的34岁生日,他在社交媒体上发文庆生。京多安社媒晒出与妻儿的合照,一家人的面前摆着印有曼城队徽的生日蛋糕。京多安写道:“34岁!感谢大家的生日祝福和留言,我很感激。”

34岁生日!京多安社媒晒曼城队徽蛋糕:感谢大家的生日祝福

10月25日讯 京多安迎来了自己的34岁生日,他在社交媒体上发文庆生。京多安社媒晒出与妻儿的合照,一家人的面前摆着印有曼城队徽的生日蛋糕。京多安写道:“34岁!感谢大家的生日祝福和留言,我很感激。”

- 潛力大作女生必讀

1 扎卡:德比无论如何都要赢 我们配得上现在位置

作者:

作者:

486字

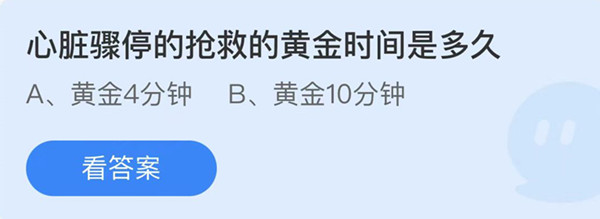

英超第16轮东北部德比战,桑德兰主场1-0击败纽卡,沃尔特马德打进乌龙。本场过后桑德兰暂列英超积分榜第7位。赛后桑德兰中场大将扎卡表示:“德比就是要赢,无论用什么方式。我知道上次的失利有多痛苦23-21 蚂蚁庄园:心脏骤停的抢救的黄金时间是多少

作者:

作者:

77字

支付宝蚂蚁庄园小课9月15日的其中一个问题是:心脏骤停的抢救的黄金时间是多少?这道题考查心脏抢救有关的知识,下面一起来看一下蚂蚁庄园9月15日的正确答案吧。蚂蚁庄园小课堂9.15问题答案:问题:心脏骤1 用20年打造“国之重器”:追记“天眼”之父南仁东

作者:

作者:

85字

10月10日,被称为中国“天眼”的世界最大单口径射电望远镜FAST首批观测成果对外公布:探测到来自数千光年甚至几万光年的数十个优质脉冲星候选体,其中两颗获得国际认证。这是FAS1 摩尔庄园手游忽悠猫捕捉攻略

作者:

作者:

5551字

各位小伙伴大家好,我是w7ghost小编,今天小编为大家带来摩尔庄园捕捉忽悠猫,可以先了解忽悠猫的位置,这样才能更好的抓到忽悠猫,接下来,小编将会在攻略中分享忽悠猫捕捉的技巧。摩尔庄园手游忽悠猫捕捉攻1 全县纪检监察重点工作推进会召开 宿松新闻网

作者:

作者:

86673字

宿松融媒讯3月24日下午,全县纪检监察重点工作推进会召开。各乡镇、街道纪工)委书记、各派驻出)纪检监察组负责人、机关各室部)负责人参会。县委常委、县纪委书记、监委主任黄世宏出席并讲话。会上通报了全县小1 女童游乐园走失 福安市民朋友圈接力找到家长

作者:

作者:

5321字

13日,一名女童在福安一游乐园走失,当地警方将该寻人启事发到微信朋友圈。不到两个小时,走失女童就回到了家人身边。据悉,2月13日下午1时许,福安市公安局城北派出所接到城北街道万利广场儿童游乐园负责人报1 持续高温导致南平延平一女子晕倒 众人相助送医

作者:

作者:

9字

7日,网友“叮叮当”在闽北互动论坛发帖称,6日下午,在南平市区东山路教堂附近,一女子不知何故突然晕倒在地。周围市民发现后立即伸出援手,将该女子扶起,有的递水,有的打120&he1 光遇老练音乐家复刻攻略

作者:

作者:

6字

光遇老练音乐家是一位弹贝斯的先祖,他摇滚玩得非常厉害,贝斯也是深受光之子们喜爱的乐器。接下来小编就为大家带来光遇老练音乐家复刻攻略,一起来看下具体的复刻兑换图表和位置信息吧。光遇老练音乐家复刻攻略一、1 2023年安庆师德师风巡回宣讲首场报告会在我县召开 宿松新闻网

作者:

作者:

3179字

宿松融媒讯8月4日,安庆市师德师风巡回宣讲首场报告会在我县召开。市委宣传部副部长高炬,市教体局副局长黄礼鹏,县委副书记、组织部部长、统战部部长鲁长江出席报告会。县教育局机关全体干部,各乡镇教管办主任,1 《艾尔登法环:黑夜君临》构想近十年 始自《黑魂3》

作者:

作者:

71字

近日,《艾尔登法环:黑夜君临》总监石崎淳也在接受媒体采访时表示,《艾尔登法环:黑夜君临》的创意在自己脑海中酝酿多年,早在他参与《黑暗之魂3》开发时便已萌芽。石崎淳也解释道:"那是很久以前了,我很早就对